- Изготовление любых видов ЭЦП

- Видеонаблюдение под ключ

- Автоматизация. R-keeper

Процедура проверки инспектором правил использования онлайн-касс

Юридические основания проверок онлайн-касс

До конца 2018 года на плановые проверки субъектов малого предпринимательства наложен запрет. Создан исчерпывающий реестр предприятий и ИП, к которым могут прийти государственные надзорные органы.

Из-за этих ограничений в 2018 году налоговая инспекция может прийти лишь с внеплановой проверкой. Основанием может выступить поступившая информация о нарушении налогоплательщиком порядка использования онлайн-касс.

Основными документами, которыми определяются действия налоговиков при кассовом контроле являются:

- Приказ Минфина от 17.10.2011 №132н, которым утвержден регламент процедуры проверки ККТ.

- Закон №943-1 от 21.03.1991 «О налоговых органах Российской Федерации».

- Закон 294-ФЗ от 26 декабря 2008 г., оговаривающий права бизнесменов при проверках госорганами.

Приходить с ревизиями по обоснованным причинам налоговики могут хоть каждый день. Но обычно предприниматели исправляют все свои недочеты уже после первого прихода проверяющих.

Что проверяют инспектора?

При контроле использования ККТ налоговые инспектора могут проверять торговые точки по двум направлениям:

- правильность применения онлайн-касс и соблюдение закона 54-ФЗ;

- соблюдение правил оприходования кассовой выручки.

За оборот денег в большей части отвечают бухгалтера, поэтому подробно эта тема рассматриваться не будет.

При проверке правильности применения онлайн-касс инспектора обращают внимание на следующие вопросы:

- выдача покупателям чеков, БСО и других обязательных документов, подтверждающих оплату;

- правильность заполнения чеков;

- соблюдение правил передачи фискальных данных в ФНС;

- соответствие ККТ законодательным и техническим нормам;

- учет кассовых операций.

Перечислены лишь основные темы, которые могут интересовать налоговых инспекторов. При обнаружении нарушений проверяющие могут расширить сферу своих интересов.

ФНС имеет возможность контролировать предпринимателей и удаленно, анализируя сведения, которые поступают от ОФД. Таким образом можно обнаружить периоды неиспользования онлайн-касс или другие подозрительные факты.

Полномочия проверяющих инспекторов

При посещении предприятия налоговики обязаны предъявить субъекту хозяйствования решение о проверке, подписанное первым руководителем. Оно должно содержать исчерпывающий перечень вопросов, которые подлежат изучению.

В рамках полученных полномочий проверяющие имеют право совершать следующие действия:

- Получать беспрепятственный доступ к онлайн-кассе, фискальному накопителю и другим программно-аппаратным средствам, обеспечивающим обработку фискальной информации.

- Запрашивать пояснения, справки, сведения, связанные с работой ККТ.

- Проверять кассовые документы.

- Проводить контрольные закупки для проверки использования продавцом онлайн-кассы.

- Привлекать для обеспечения выполнения своих законных действий сотрудников правоохранительных органов.

- Требовать договора с ОФД.

- Проверять регистрацию ККТ и её техническую документацию.

- Выносить предписания и привлекать сотрудников и руководство предприятия к административной ответственности.

Сотрудники проверяемого предприятия не имеют права препятствовать налоговикам в выполнении ими своих законных полномочий. Лучшее поведение в таких ситуациях – сразу исправлять выявленные недочеты.

Права предпринимателей при проверках

При проверке налоговиками кассовой дисциплины предприниматели не должны потакать всем их требованиям. У бизнесменов тоже есть гражданские права, которые необходимо отстаивать в случае произвола проверяющих. Ведь не всегда инспектора стремятся соблюсти законные процедуры.

Страница на сайте ФНС для подачи жалоб на проверяющих инспекторов

При проверке инспектируемая сторона имеет право:

- Присутствовать при всех действиях проверяющих.

- Давать пояснения, задавать вопросы по действиям налоговиков.

- Получать результаты проверки и указывать в них свое индивидуальное мнение.

- Не соглашаться с выводами проверяющих.

- Обжаловать действия инспекторов ФНС в судебном порядке.

Нельзя бояться отстаивать свои права, но и препятствовать деятельности проверяющих не стоит. Всегда можно обратиться в центральный аппарат ФНС с жалобой через сайт. Предпринимателю обязательно пришлют на почту ответ с результатами рассмотрения его обращения и предпринятыми действиями.

Общая проверка применения онлайн-касс налогоплательщиками

Логично начать проверку предпринимателя с контрольной закупки. Причем одну покупку можно оплатить наличными, а вторую – картой. Первый чек можно взять бумажный, а другой – попросить отправить на e-mail в электронном виде.

Контрольная закупка по онлайн-кассе происходит без предупреждения

Свои деньги инспектора всегда смогут вернуть обратно – стоит лишь попросить сделать возврат товара, если это позволяет закон. Этим шагом проверяется и квалификация кассира, который должен уметь проводить возвращение продукции в магазин.

После окончания проверки продавца, инспектора могут просмотреть, появились ли пробитые чеки в базе ФНС. Таким образом, всего за несколько минут проверяющие смогут оценить легальность ведения бизнеса и соблюдение закона 54-ФЗ в части применения онлайн-касс.

Ревизия документов по работе кассира

После контроля правильности применения онлайн-касс обычно начинают документальную часть проверки. Бизнесмены обязаны предоставить налоговикам все требуемые документы в рамках темы, указанной в направлении. Если бумаги просматривают непосредственно на торговой точке, то можно предоставить их оригиналы, а если просят принести в здание ФНС, то допускается сделать и копии.

По ежедневным операциям предоставляют такие основные документы:

- кассовые чеки и ордера, БСО;

- документы по возвратам товаров: накладные, заявления, объяснительные и т.п.;

- распечатки сформированных ежедневных отчетов;

- кассовую книгу;

- другие документы, подложенные к вышеуказанным.

Фактически многие указанные бумаги инспектора могут просмотреть в электронном виде через онлайн-кассу. Облегчат этот процесс установленные на планшете или компьютере программы для автоматизации торговли.

Если при проверке есть вероятность изъятия документации или последующего судебного разбирательства, то необходимо требовать список запрашиваемых бумаг. А после предоставления налоговикам документов нужно попросить расписаться их об этом в описи.

Проверка соответствия онлайн-касс требованиям закона

Предпринимателям необходимо не просто купить онлайн-кассу, но и соблюсти множество процедурных моментов, чтобы она заработала на торговой точке законно. Эти нюансы и проверяют налоговики.

Фискальные накопители защищены от взлома голографическими пломбами-марками

Основными инспектируемыми моментами работы ККТ являются:

- наличие модели ККТ в госреестре сертифицированного оборудования;

- правильность регистрации, перерегистрации в ФНС онлайн-кассы и фискального накопителя;

- целостность корпуса и отсутствие его видимых модификаций;

- соответствие заводских номеров техники, указанным в техпаспорте;

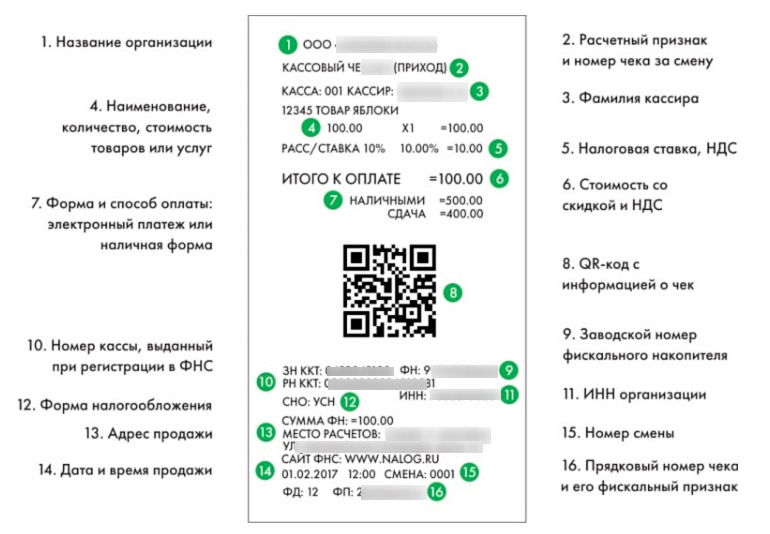

- четкость печати чеков, а также правильность и полнота их реквизитов;

- целостность марок-пломб.

Выявление технических и процедурных нарушений в работе онлайн-касс гарантировано ведет к штрафным санкциям. Но если они не имеют критического значения и будут исправлены в процессе проверки, то проверяющие могут обойтись предупреждением. Этот вид ответственности предусмотрен законом.

Окончание проверки и оформление штрафов

По окончанию проверки инспектора должны составить акт в двух экземплярах, один из которых передать субъекту хозяйствования. В документе предприниматели могут указывать своё несогласие с выводами проверяющих и жаловаться на них. Любое исправление в акте должно быть заверено подписью и печатью. Также в документе указываются все нарушения и налагаемые на предпринимателя штрафы.

Исправлять выявленные нарушения рекомендуется до окончания налоговой проверки

Обжаловать выводы проверки можно в течение 10 дней в суде. Если штрафы наложены справедливо, то следует их оплатить и в минимальные сроки исправить все выявленные недочеты. Через несколько недель инспектора могут прийти с проверкой снова, чтобы промониторить исправление описанных в акте замечаний.

Процедура проверки инспектором правил использования онлайн-касс довольно стандартна. Применение новой ККТ снизило число обязательных кассовых документов, что уменьшило и количество возможных ошибок и штрафов. Поэтому проверки онлайн-касс стали проходить быстро и с минимальными проблемами для предпринимателей.

Материал — (с) ЕКАМ