- Изготовление любых видов ЭЦП

- Видеонаблюдение под ключ

- Автоматизация. R-keeper

10 историй про онлайн-кассы.

Мы собрали для вас десять историй, связанных с онлайн-кассами из практики ваших коллег. В пяти из них бухгалтеры приняли правильное решение. В остальных ошиблись. Прочитайте каждую историю и представьте, как бы действовали вы. Сверьте ваше решение с правильным.

1. Покупать оплатил товар кредитной картой. Бухгалтер-кассир решил, что в этом случае пробивать чек не нужно. Прав ли он?

Бухгалтер не прав. При оплате пластиковой картой всегда применяют онлайн-кассу. Об этом написано в пункте 1 статьи 1.2 Закона от 22.05.2003 № 54-ФЗ. К тому же применение кассы обязательно и при продаже товара в кредит (письмо Минфина от 21.12.2017 № 03-01-15/85679).

Когда будете выписывать чек укажите в реквизите «форма расчета» электронное средство платежа. Этот реквизит входит в число обязательных, наряду с другими: системой налогообложения, номером кассы, названием товара и др. Полный список обязательных реквизитов — в статье 4.7 Закона от 22.05.2003 № 54-ФЗ.

2. Сотрудник вернул неиспользованные подотчетные деньги. Бухгалтер-кассир не стал выбивать чек на возврат наличных. Грозит ли компании штраф?

Бухгалтер действовал верно. Если подотчетник вернул неиспользованные наличные деньги, на сумму возврата чек не выписывают. Ведь компания обязана применять кассовую технику, когда принимает наличные при продаже товаров, работ или услуг (ст. 1.2 Закона от 22 мая 2003 г. № 54-ФЗ).

Компания может покупать товары через подотчетное лицо. Для этого оформляют доверенность и выдают аванс на покупку. Доверенность составляют по форме М-2 или в произвольной форме.

Сотрудник должен предоставить документы, подтверждающие покупку товара. Это могут быть кассовый чек, товарный чек, выписка с счета при оплате картой.

3. Бухгалтер-кассир неверно указал сумму покупки в чеке. Чтобы исправить ошибку он выбил чек с признаком «возврат прихода» и сформировал чек с корректной суммой. Оцените действия коллеги.

Бухгалтер поступил правильно.

Если ошибку обнаружили до окончания смены, кассир оформляет чек «возврат прихода» и выбивает правильный чек. Нашли неточность в платеже позже? Кассир пишет объяснительную записку и прикладывает к ней копию неверного чека. После этого оприходует в кассу правильную сумму покупки.

Такой порядок следует из пункта 2 статьи 1.2 Закона от 22.05.2003 № 54-ФЗ и письма Минфина от 12.05.2017 № 03-01-15/28914.

4. Из-за сильного ветра оборвало линии электропередачи и в магазине отключили электричество. Бухгалтер решил не останавливать деятельность и вместо чеков кассиры выдавали БСО. Это нарушение?

Бухгалтер принял неверное решение, из-за которого компанию могут оштрафовать. Отключение электричества не станет уважительной причиной, при которой онлайн-кассу можно не применять. Чтобы компанию не оштрафовали торговлю нужно было приостановить.

Что делать если все же продали товар без кассы?

- Выписать чек коррекции. Указать в документе как обязательные реквизиты, так и дополнительные:

- в признаке расчета — «коррекция прихода»;

- тип коррекции — «самостоятельно»;

- в основании для коррекции впишите реквизиты объяснительной записки кассира.

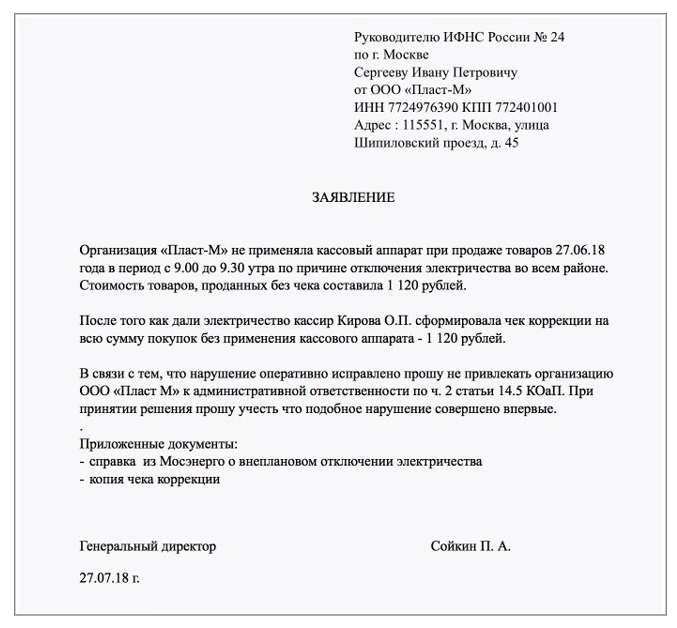

- Сообщить в ИНФС о нарушении. Обращение составляют в произвольной форме и указывают реквизиты чеков коррекции и причины неприменения кассы (образец — ниже).

Образец. Пояснение в налоговую инспекцию

5. ИП на вмененке купил онлайн-кассу. Он спросил у бухгалтера, можно ли применить вычет на покупку техники по частям. Бухгалтер ответил отрицательно.

Бухгалтер ошибся, вычет можно заявить по частям. Сумма вычета не может превышать лимита в 18 000 рублей на одну онлайн-кассу, но ограничений на использование вычета по частям НК нет. А ФНС в одном из своих писем даже на примере показывает, как использовать вычет по частям (письмо от 19.04.2018 № СД-4-3/7542).

Рассмотрим пример.

Предприниматель на вмененке купил две кассы.

Стоимость первого аппарата — 20 000 рублей;

Стоимость второго аппарата — 25 000 рублей.

Дата покупки — 01.03.18.

Дата постановки на учет касс — 01.03.18.

Сумма ЕНВД за 1 квартал — 21 000 рублей

Максимальный размер вычета с двух аппаратов 36 000 рублей

(18 000 руб. х 2).

Чтобы не платить налог за первый квартал ИП использовал полностью вычет с первой кассы — 18 000 руб. и 3 000 руб. с кассы 2.

Сумма вычета, которую можно использовать в следующих периодах:

36 000 руб. — 21 000 руб. = 15 000 рублей.

Обратите внимание: применить вычет можно, если одновременно выполняются четыре условия:

- ИФНС поставила на учет кассовый аппарат в период 01.02.17 по 01.07.19

- Онлайн-касса включена в реестр контрольно-кассовой техники.

- ИП применяет кассу для расчетов в деятельности на ЕНВД.

- Предприниматель заявил вычет после регистрации ККТ в налоговом органе (письмо Минфина № 03-01-15/31039 от 08.05.2018).

6. Учредитель создал два юридических лица. Он слышал, что можно использовать один кассовый аппарат на несколько компаний. Бухгалтер предупредил учредителя, что в регистрации такой кассы инспекторы откажут. Верно ли рассуждает бухгалтер?

Бухгалтер прав, возможность работать на одной кассе двум и более организациям одновременно законодательством не предусмотрена.

Поставить одну кассу на два юрлица помешают два фактора:

1. Регистрация ККТ в ИФНС. До начала использования онлайн-кассу нужно поставить на учет в налоговом органе. В ст. 4.3 закона 54-ФЗ написано, что зарегистрировать онлайн-кассу должен пользователь ККТ. Это может быть как организация, так и предприниматель. Возможность многоразовой регистрации одного аппарата не предусмотрена.

2. Реквизиты чека. Обязательные реквизиты онлайн-чека перечислены в п. 4.7 закона 54-ФЗ. К ним относятся наименование организации или ИП, ИНН, адрес ведения деятельности и т.д. В чеке будут указаны данные той компании, на кого зарегистрирован кассовый аппарат в налоговой инспекции.

Самостоятельно вносить в фискальный накопитель реквизиты нескольких организаций нельзя. В данной ситуации инспекторы могут оштрафовать компанию за неприменение ККТ. Размер штрафа не менее 30 000 рублей

(ст. 14.5 КоАП).

Поддерживают данную точку зрения и чиновники — письмо Минфина от 25.05.2006 № 03-01-15/4-114.

7. Клиент вернул товар через 3 дня после покупки. Бухгалтер выписал чек с признаком «возврат прихода» и оформил РКО. Правильно ли он поступил?

Бухгалтер поступил верно.

Вернуть купленный товар — это право покупателя. Прежде чем возвратить деньги клиент подтверждает оплату товара и пишет заявление на возврат в произвольной форме. Доказательством оплаты будут кассовый или товарный чек.

На сумму возвращенной покупки оформляют РКО. Причем можно составлять расходники как на каждый возврат отдельно, так и на всю сумму возвратов за смену. Законодательство этого не запрещает.

На онлайн-ККТ при возврате наличных покупателю пробивают чек с признаком «возврат прихода». Об этом написано в письме Минфина от 04.07.2017 № 03-01-15/42312. Если в магазине несколько касс вернуть деньги можно из любой.

Обратите внимание: если клиент решил не сдать, а заменить товар на другую модель пробейте два чека:

— первый — с признаком «возврат прихода» на сумму возвращенной покупки;

— второй — с признаком «приход» на сумму выданного товара.

8. Организация продает товары через интернет и доставляет через курьеров. Бухгалтер выписывает БСО на продажу в офисе и выдает курьеру вместе с товаром. Это не ошибка?

Бухгалтер ошибается, в данной ситуации покупателю нужно выдать кассовый чек. Продажи через интернет-магазин не входят в список операций, по которым можно не применять кассу. Перечень таких операций закрытый и обозначен в ст. 2 Закона 54-ФЗ.

При дистанционной торговле выдать чек нужно в момент расчета с покупателем. Чтобы не нарушить законодательство курьеру выдают портативную кассу. Тогда можно будет пробить чек на месте.

Сформировать чек заранее нельзя. Компанию могут оштрафовать на 10 000 рублей (ч. 4 ст. 14.5 КоАП).

9. Сотрудник вернулся из командировки. Так как командировка была в Краснодарском крае, работник оплатил курортный сбор. Бухгалтер потребовал от сотрудника чек она оплату сбора. Вправе ли он так поступать?

Бухгалтер не прав. На сумму сбора чек выписывать не нужно, так как он не входит в стоимость проживания (ст. 8 закона 214-ФЗ).

Подтверждает данную позицию и письмо ФНС от 19.04.2018 № ЕД-4-20/7551. В нем чиновники разъясняют, что курортный сбор — это отдельный платеж. Его уплату можно подтвердить квитанцией к приходному кассовому ордеру при оплате наличными.

Напомним, что с 1 мая власти ввели курортный сбор в четырех регионах: Республике Крым, Ставропольском крае , Краснодарском крае и Алтайском крае. Сбор — это плата за пребывание туриста в гостиницах, пансионатах, гостевых домах в курортной зоне больше 24 часов. Цель пребывания не важна. Заплатить сбор придется и в командировке, и во время туристической или лечебной поездки.

10. Компания продает железнодорожные билеты по агентскому договору с туроператором. Бухгалтер решил, что при таком виде деятельности нужно применять онлайн-кассу только 1 июля 2019 года. Прав ли он?

Бухгалтер прав. При агентской деятельности компания может выписывать бланки строгой отчетности до 1 июля 2019 года. Именно с этой даты применять онлайн-КТТ при оказании услуг населению обязательно. Но начать применять кассу можно и раньше, законодательство этого не запрещает.

Штраф за неприменение кассового аппарата – минимум 30 000 рублей (ч. 2 ст. 14.5 КоАП).Чтобы понять, нужна ли касса, используйте Общероссийский классификатор продукции по видам экономической деятельности (ОКПД 2). Если вид услуги поименован в перечне, применяйте онлайн-кассу с июля 2019 года. Для продажи билетов на поезда подойдет код 79.11.12 — «Услуги по бронированию мест в поездах».